Прикладное решение «1С-Рейтинг: Микрокредитная организация» предназначено для автоматизации деятельности организаций, предоставляющих услуги по микрокредитованию физических и юридических лиц, а также групп физических лиц. Данная статья посвящена описанию основных возможностей прикладного решения.

В конфигурации можно выделить следующие основные функциональные возможности:

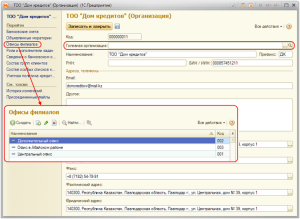

- Ведение учета по организациям, филиалам и офисам.

- Ведение клиентской базы.

- Автоматизация процесса выдачи кредитов.

- Учет погашения кредитов.

- Учет работы кредитных специалистов.

- Отчетность.

- Обмен между оперативным и бухгалтерским модулями через технологии XML и COM.

Рассмотрим перечисленные возможности подробнее.

- Возможность ведения учета по организациям, филиалам и офисам. Конфигурация предоставляет возможность ведения учета по нескольким организациям в одной информационной базе, а также, если организация имеет филиалы, оформляющие документы от своего имени или же организация и ее филиалы имеют несколько офисов, которые оформляют документы не от своего имени.

Каждая организация или филиал этой организации может вести учет по произвольному количеству офисов.

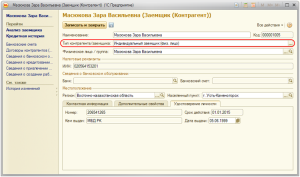

- Ведение клиентской базы является самостоятельным процессом. Центральным объектом подсистемы являются заемщики (контрагенты), с которыми строятся договорные отношения в учете кредитования и в бухгалтерском учете.

В конфигурации поддерживается три вида заемщиков:

- индивидуальный заемщик (физическое лицо) – в этом случае заемщиком является отдельное физическое лицо, соответствующее данному заемщику;

- группа физических лиц – заемщиком выступает группа физических лиц, кредитуемых совместно, и сопоставленных с данным заемщиком;

- юридическое лицо – заемщик представлен юридическим лицом.

Если заемщик является индивидуальным или юридическим лицом, тогда он и является клиентом. Если же заемщик представлен группой физических лиц, то клиентом считается каждый участник группы.

В конфигурации существует возможность ведения особых списков клиентов, представляющих собой списки клиентов, на которые следует обращать особое внимание при оформлении кредитов (например, проблемный клиент или клиент, относящийся к льготной категории), либо запрещать кредитование. Для таких списков можно установить признак «Запрещено кредитование», тогда клиенты, занесенные в него, не смогут оформить заявление на получение кредита или оформить кредит до выхода из этого списка.

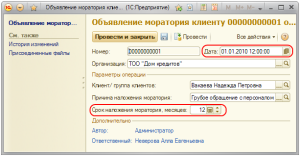

Запрет выдачи кредитов клиенту также может осуществляться наложением моратория на кредитование. Мораторий представляет собой временный запрет на работу с клиентом по выдаче ему кредитов. Клиенты, на которых наложен мораторий, не имеют права подавать заявления на получение кредитов, открытие кредитных линий и получать такие кредиты.

Снятие моратория происходит автоматически по истечении указанного срока.

Для анализа клиентской базы в конфигурации предусмотрен ряд отчетов, вот некоторые из них:

- Анализ клиентской базы по заемщикам - отчет предназначен для получения аналитической информации по клиентской базе в разрезе заемщиков.

- Анализ заемщиков - предназначен для вывода информации по платежам, которые должны быть совершены в отчетный период.

- Кредитная история – отчет предназначен для просмотра истории кредитования заемщика, физического лица, кредитной группы.

- Мониторинг особых списков клиентов - предназначен для получения информации о клиентах, как числящихся в данном списке, так и исключенных из него, с указанием причин включения/исключения.

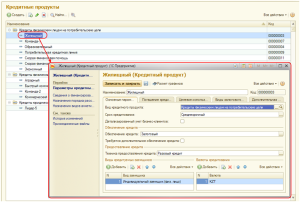

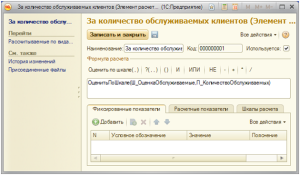

- Автоматизация процесса выдачи кредитов является ключевым процессом в конфигурации. В конфигурации есть возможность ведения списка кредитных продуктов. Кредитный продукт представляет собой определенную кредитную услугу, предоставляемую клиенту на заданных для нее условиях.

Для каждого кредитного продукта указывается основная информация об условиях его предоставления и условиях его погашения. К условиям предоставления кредитной услуги могут относиться следующие параметры:

- Техника предоставления: разовый кредит или кредитная линия

- Цели кредитования

- Возможные предельные суммы и сроки кредитования

- Условия погашения кредита

- Обеспечение кредита

- Маркетинговые соображения

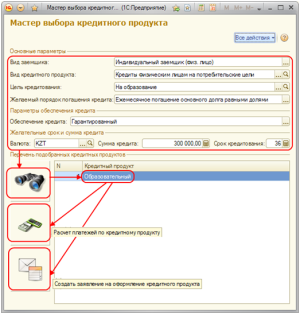

В связи с тем, что организация может предлагать большой спектр кредитных продуктов, на различных условиях и различным типам заемщиков, появляется необходимость удобного выбора среди предложенных кредитных продуктов именно тех продуктов, которые могут устроить клиента по их условиям. Для этого используется мастер (обработка) «Мастер выбора кредитного продукта».

Данный мастер предназначен для того, чтобы ввести параметры требуемого кредита, определить, имеются ли подходящие кредитные продукты, рассчитать предварительный вариант графика платежей для клиента и, в случае его согласия, оформить заявление на оформление кредитного продукта на основании введенных параметров.

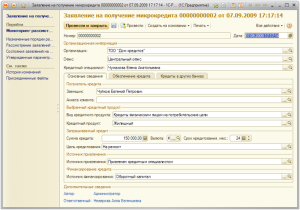

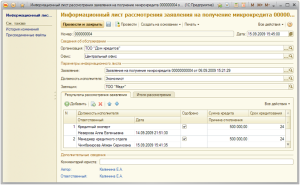

В заявлении указывается кредитный специалист, оформивший его, а также организация и офис. В момент проведения заявления в системе будет сделана отметка о том, что данный клиент будет обслуживаться данным кредитным специалистом. Если до этого он обслуживался у другого кредитного специалиста, тогда будет выведено информационное сообщение. Конфигурация позволяет настроить порядок рассмотрения, содержащий сведения о том, в каком порядке заявление должно быть рассмотрено сотрудниками организации. Каждый сотрудник видит заявление на своем рабочем столе, когда приходит его очередь для рассмотрения. Один из сотрудников формирует информационный лист, на основании которого можно сделать вывод об утверждении заявления. Утверждает заявление сотрудник, имеющий на это права.

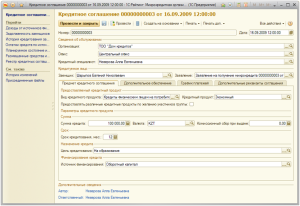

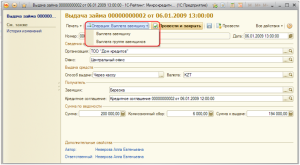

После утверждения заявления на получение кредита оформляется кредитное соглашение.

В кредитном соглашении в обязательном порядке указывается заемщик и заявление на получение микрокредита. Это связано с тем, что при проведении документа параметры кредитного соглашения будут сверены с параметрами заявления и результатами его утверждения, таким образом, система не позволит оформить кредитное соглашение с иными условиями. В конфигурации предусмотрена возможность изменения условий кредитного соглашения, например, в связи с изменением размеров базовых процентных ставок.

После регистрации кредитного соглашения в системе фиксируется факт выдачи денежных средств.

Можно оформить выдачу нескольких займов одновременно, либо только для одного заемщика.

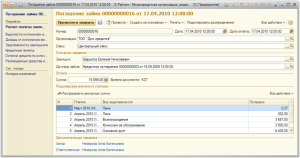

- Учет погашения кредитов в конфигурации ведется в соответствии с графиком платежей. Регистрация средств, поступивших от заемщика в счет оплаты по кредиту, производится документом «Погашение займа». Сумма оплаты распределяется автоматически по видам задолженности в соответствии с настройкой приоритетов погашения видов задолженности для кредитного продукта.

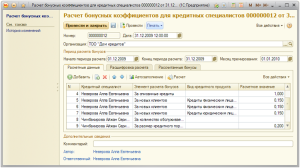

- В отдельную подсистему программного продукта можно выделить учет работы кредитных специалистов. В конфигурации можно хранить персональные данные кредитных специалистов, а также предусмотрен механизм передачи кредитных дел между специалистами.

В связи с тем, что у кредитных специалистов зачастую применяется бонусная оплата труда, в системе предусмотрен механизм расчета бонусных коэффициентов согласно штатной расстановке.

- Отчетность конфигурации. По всем подсистемам конфигурации предусмотрен широкий спектр отчетов. Вот некоторые из них:

- Отчет по заемщикам – в отчете приводится статистика в разрезе типов заемщиков и их категорий (активный, неактивный, новый). Активным считается заемщик, получивший или выплачивавший кредиты за указанный период. Неактивным считается заемщик, который не имел кредитов за указанный период. Новым считается заемщик, взявший кредит впервые за указанный период.

- Отчет по заемщикам, кредитуемым в других банках - выводит список заемщиков, имеющих действующий кредит на дату формирования отчета, с указанием его суммы и полученного кредитного продукта. Отчет формируется в разрезе банков, в которых кредитуются заемщики организации. Данные о наличии кредитов в других банках берутся из заявления клиента на получение кредита, по которому кредитное соглашение и было оформлено.

- Мониторинг особых списков клиентов - отчет предназначен для получения информации о клиентах, как числящихся в данном списке, так и исключенных из него, с указанием причин включения/исключения.

- Мониторинг мораториев - отчет используется для получения информации о мораториях, объявленных на дату отчета.

- Мониторинг кредитного портфеля - подразумевает мониторинг сумм основного долга, находящихся на руках у заемщиков. Для его выполнения используется ряд отчетов.

- Отчет о состоянии портфеля - данный отчет позволяет получить ряд статистических данных за отчетный период. Данные представлены в разрезе типов заемщиков и содержат такие показатели как: общая сумма и количество выданных займов, средний размер займа, сумма платежа и сумма просроченного долга, средний срок займа и так далее.

- Отчет по кредитному портфелю - предназначен для анализа структуры кредитного портфеля на выбранную в отчете дату.

- Реестр кредитных соглашений – используется для получения списка кредитных соглашений за выбранный период.

- Ведомость погашения - отчет предоставляет информацию о платежах, фактически выполненных за указанный в отчете период, т.е. в отчет попадают не те платежи, которые должны были совершиться в данном периоде, а те которые фактически совершились, независимо от плановой даты погашения.

- Анализ изменения задолженности - отчет предназначен для мониторинга изменения задолженности заемщиков за отчетный период.

- Анализ просроченных выплат - отчет предназначен для получения просроченных сумм выплат в разрезе заемщиков, кредитных соглашений, отдельных выплат и элементов задолженности (включая пеню за просрочку).

- Отчет по просроченным займам - отчет предназначен для анализа просроченных займов в разрезе сроков давности, элементов задолженности и заемщиков.

Помимо всех вышеперечисленных возможностей, в прикладном решении «1С-Рейтинг: Микрокредитная организация» есть возможность создания произвольных печатных форм, создания произвольных шаблонов анкет для проведения анкетирования клиентов, а также предусмотрено отражение данных в бухгалтерском учете типовой конфигурации «Бухгалтерия для Казахстана» редакции 2.0 на платформе «1С:Предприятие 8».

В рамках данной статьи были приведены лишь немногие основные возможности конфигурации «1С-Рейтинг: Микрокредитная организация». Отдельные механизмы будут подробно описаны в последующих статьях.

Желаем Вам успехов в работе!