Актуальные статьи на тему размещены на информационном ресурсе PRO1C.KZ

Предприятия, владеющие транспортными средствами, обязаны ежегодно представлять в налоговые органы расчет текущих платежей по налогу на транспортные средства, форму 701.00. В этой статье мы рассмотрим основные принципы учета транспортных средств и расскажем о методике заполнения формы 701.00 в конфигурации «Бухгалтерия 8 для Казахстана».

Принцип расчета налога на транспортные средства

Ставки налога на транспорт для каждой категории транспортных средств устанавливаются в минимальных расчетных показателях (МРП) и определены в статье 367 Налогового кодекса РК.

Размер минимального расчетного показателя устанавливается законом о Республиканском бюджете и в 2012 году составляет 1 618 тенге.

В общем случае величина налога определяется по формуле:

S налога = K × V × n/12

где:

K — ставка налога в МРП

V — база налогообложения (в зависимости от категории транспортного средства)

n — количество месяцев нахождения объекта в собственности, хозяйственного ведения или оперативного управления

Базой налогообложения для транспортного налога являются:

- Для легковых автомобилей: объем двигателя (указывается в кубических сантиметрах).

- Для грузовых автомобилей: грузоподъемность (в тоннах).

- Для автобусов: количество посадочных мест.

- Для мотоциклов, мотороллеров, мотосаней, маломерных судов: мощность двигателя (в киловаттах)

- Катера, суда, буксиры, баржи, яхты: мощность двигателя (в лошадиных силах)

- Летательные аппараты: мощность двигателя (в киловаттах)) и т.д.

В случае если объект обложения поступил или выбыл в течение отчетного года, то сумма налога рассчитывается в зависимости от количества месяцев нахождения транспортного средства в собственности, хозяйственного ведения или оперативного управления предприятия.

Особенности расчет транспортного налога для легковых автомобилей

Для легковых автомобилей ставки налога установлены в следующем виде:

| № п/п | Объект налогообложения | Налоговая ставка

(месячный расчетный показатель) |

|---|---|---|

| 1 | 2 | 3 |

|

| Легковые автомобили с объемом двигателя (куб. см): | |

| до 1 100 включительно | 1 | |

| свыше 1 100 до 1 500 включительно | 2 | |

| свыше 1 500 до 2 000 включительно | 3 | |

| свыше 2 000 до 2 500 включительно | 6 | |

| свыше 2 500 до 3 000 включительно | 9 | |

| свыше 3 000 до 4 000 включительно | 15 | |

| свыше 4 000 | 117 |

При этом отклонение от нижнего предела диапазона облагается налогом в сумме 7 тенге за каждую единицу превышения.

Например, легковой автомобиль имеет объем двигателя 1800 куб. см. Необходимо рассчитать сумму налога на транспорт.

Расчет налога для легкового автомобиля:

- Базовая ставка налога составит 3 МРП (ставка для автомобилей с объемом двигателя от 1500 до 2000 куб. см.): 3 МРП = 3 × 1 618 тенге = 4 854 тенге.

- Объем превышения нижнего предела составляет 300 единиц (1800 — 1500). Сумма налога с единиц превышения: 300 * 7 = 2100 тенге.

- Общая сумма налога составляет: 3 МРП + 7 тг. * 300 = 4 854 + 2 100 = 6 954 тенге.

Особенности расчет транспортного налога для летательных аппаратов

При расчете налога на транспорт по летательным аппаратам помимо базовой ставки налога, которая исчисляется в процентах от каждого киловатта мощности, используются также поправочные коэффициенты:

- на летательные аппараты, приобретенные после 1 апреля 1999 года из-за пределов Республики Казахстан:

- свыше 5 до 15 лет эксплуатации включительно: 2,0

- свыше 15 лет эксплуатации: 3,0

- на летательные аппараты, приобретенные до 1 апреля 1999 года, а также приобретенные после 1 апреля 1999 года и (или) находящиеся в эксплуатации в Республике Казахстан до 1 апреля 1999 года:

- свыше 5 до 15 лет эксплуатации включительно: 0,5

- свыше 15 лет эксплуатации: 0,3

Определение налога по поступившим и выбывшим объектам

В соответствии со статьей 368 НК РК при передаче права собственности, хозяйственного ведения или оперативного управления на объекты налогообложения в течение налогового периода сумма налога исчисляется в следующем порядке:

- для передающей стороны:

- с начала налогового периода (с начала года или с первого числа месяца, в котором транспортное средство было приобретено) до первого числа месяца, в котором передано право собственности, право хозяйственного ведения или право оперативного управления на транспортное средство

- для приобретающей стороны:

- сумма налога исчисляется за период с первого числа месяца, в котором приобретено право собственности, право хозяйственного ведения или право оперативного управления на транспортное средство, до конца налогового периода или до первого числа месяца, в котором приобретающей стороной впоследствии было передано право собственности, право хозяйственного ведения или право оперативного управления на указанное транспортное средство

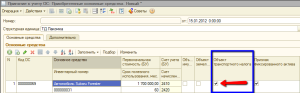

Принятие к учету транспортного средства

При принятии к учету основных средств, являющихся объектом обложения налогом на транспортные средства, нужно установить отметку в графе «Объект транспортного налога».

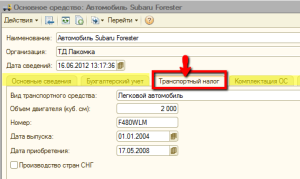

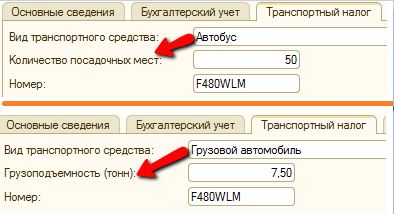

Для таких объектов в карточке основного средства доступна закладка «Транспортный налог», на которой указываются параметры, необходимые для расчета налога.

Внимание! Закладка присутствует только в карточке объектов, для которых при принятии к учету (или позднее с помощью документа «Изменение состояния ОС»), был установлен признак «Объект транспортного налога».

В зависимости от вида транспортного средства, изменяется состав параметров, которые необходимо указать в карточке объекта.

Особенности учета объектов обложения в структурных подразделениях

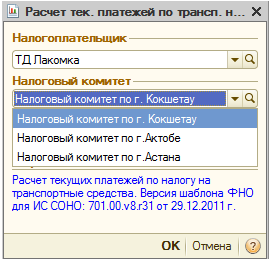

В соответствии со статьей 369 НК РК налог на транспорт уплачивается в налоговые органы по месту регистрации транспортного средства.

Это означает, что необходимо вести учет объектов, составлять отчетность и уплачивать налог в разрезе налоговых комитетов, к которым относятся транспортные средства.

Налогоплательщик имеет право признать свое структурное подразделение самостоятельным плательщиком налога на транспорт. В этом случае составлять отчетность и уплачивать налог будет такое структурное подразделение.

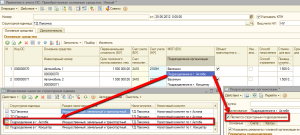

Для организации учета налога на транспорт в разрезе налоговых комитетов, в которых зарегистрированы транспортные средства, можно использовать стандартные механизмы учета по структурных подразделениям конфигурации 1С:Бухгалтерия 8 для Казахстана.

Например, в собственности предприятия находятся две легковые машины:

- Автомобиль 1, зарегистрирован в НК г. Актобе (находится в структурном подразделение предприятия в г. Актобе)

- Автомобиль 2, зарегистрирован в НК г. Кокшетау (находится в структурном подразделение предприятия в г. Кокшетау).

Для правильного учета налогов и составления отчетности, при принятии к учету таких автомобилей необходимо отметить подразделения, в которых они находятся, в качестве структурных подразделений и заполнить регистр Исчисление налогов структурных единиц.

Это позволит составлять отчетность и рассчитывать суммы налогов раздельно по каждому структурному подразделению (а, следовательно, и раздельно по каждому налоговому комитету).

Подробнее об учете налогов в структурных подразделениях можно узнать в статье Налогообложение структурных подразделений в конфигурации «1С:Бухгалтерия 8 для Казахстана» редакция 2.0.

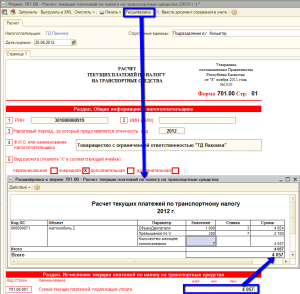

Заполнение формы 701.00 в конфигурации

Форма Расчета текущих платежей по налогу на транспортные средства (форма 701.00) за 2012 год утверждена постановлением Правительства Республики Казахстан от 8 ноября 2011 года №1310.

Получить правила заполнения ФНО можно на портале налогового комитета МФ РК в разделе Формы налоговой отчетности 2012 год.

Форма 701.00 сдается один раз в год (до 5-го июля отчетного года), составляется по состоянию объектов транспортного налога на 1 июля отчетного года.

Текущие платежи в ней рассчитываются:

- по объектам, поступившим в отчетном году и не выбывшим до 1 июля: в размере суммы налога, исчисленной за период с первого числа месяца, в котором возникло право собственности, право хозяйственного ведения или право оперативного управления на транспортные средства, до конца года. Например, если объект поступил 10-го февраля, то сумма налога в форме будет рассчитана в размере 11/12 годовой суммы налога (за 11 месяцев);

- по объектам, выбывшим до 1 июля: в размере суммы налога, исчисленной за период с начала года до первого числа месяца, в котором прекращено право собственности, право хозяйственного ведения или право оперативного управления на такие транспортные средства. Например, если объект был приобретен в прошлые годы и выбыл (списан, реализован и т.п.) 10-го февраля, то сумма налога в форме будет рассчитана в размере 1/12 годовой суммы налога (за 1 месяц);

- по объектам, поступившим в отчетном году и выбывшим до 1 июля: в размере суммы налога, исчисленной за период с первого числа месяца, в котором возникло право собственности, право хозяйственного ведения или право оперативного управления на транспортные средства, до первого числа месяца, в котором прекращено право собственности, право хозяйственного ведения или право оперативного управления на такие транспортные средства. Например, если объект поступил 10-го февраля и выбыл (продан, списан) 3-го мая, то сумма налога в форме будет рассчитана за 3 месяца;

- по остальным объектам, имеющимся в собственности по состоянию на 1 июля: в размере годовой суммы налога. Т.е. если объект был приобретен ранее и не выбыл к первому июля, то расчет по нему производится в форме 701.00 целом за год.

При этом поступление и выбытие транспортных средств после 1 июля, в форме 701.00 не учитывается. Это логично, так как, представляя форму 5-го июля, предприятие еще не может учитывать будущих событий. Например, если транспортное средство выбыло 5-го августа, то в форме 701.00 по нему будет задекларирована годовая сумма налога (текущие платежи по налогу на транспорт уплачены за двенадцать месяцев), но при расчете итоговой величины налога в годовой Декларации, форме 700.00 итоговая величина налога будет уменьшена на срок фактического владения транспортным средством (расчет за 7 месяцев).

Рассчитанную сумму текущих платежей по транспортному налогу можно проверить с помощью механизма расшифровки – специального отчета, который содержит детали расчета по каждому транспортному средству. Для ее использования необходимо нажать кнопку F5 или кнопку «Расшифровка» форме отчета 701.00.

Данные формы для последующего импорта в ИС СОНО или Кабинет налогоплательщика можно выгрузить в файл в формате XML.

Перед сдачей налоговой отчетности в электронном виде с помощью системы СОНО необходимо предварительно обновить шаблоны ФНО за 2012 год в ИС СОНО. Шаблоны опубликованы на портале НК в разделе Информационные системы > СОНО > Программное обеспечение.

Желаем успехов в работе!